イールドカーブは年数別の金利変化を表にしたもので、相場の状況を判断する上で参考になる指標です。

今回は【2019年1月】の日本・アメリカイールド・カーブです。

以前の記事でイールド・カーブについて紹介しているので、詳しく知りたい人はそちらを御覧ください。

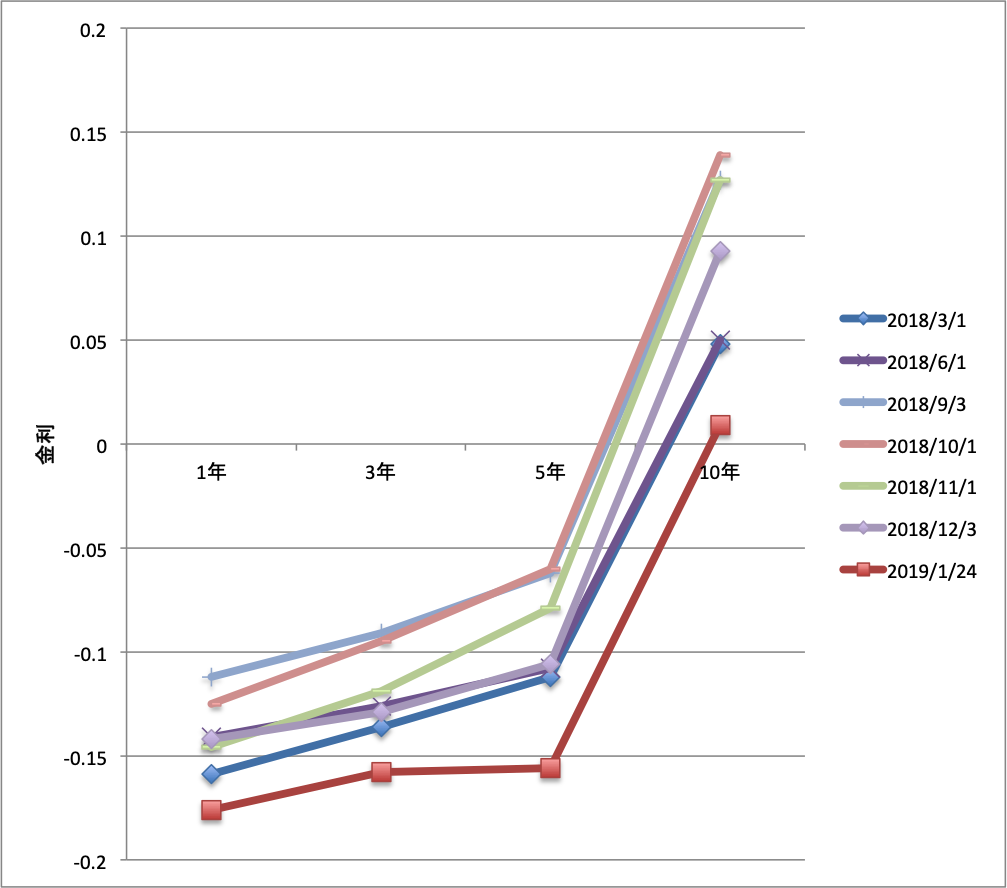

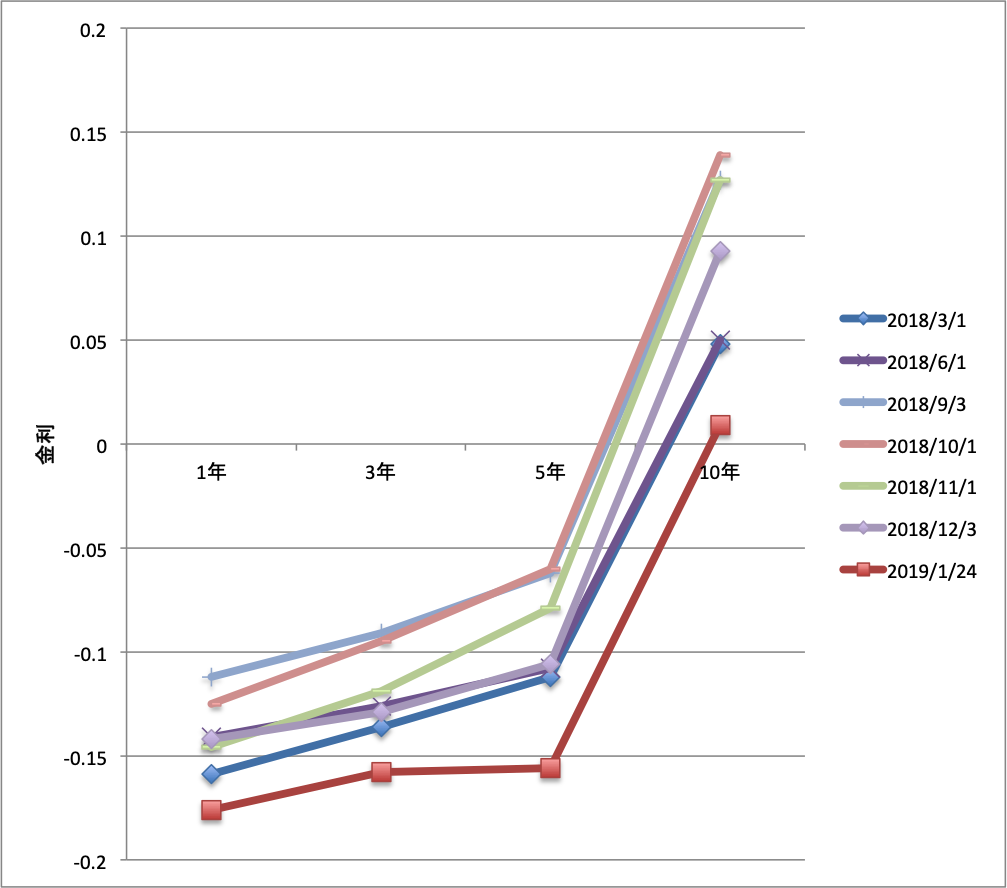

1. 2019年1月 日本 〜金融相場〜

前回の2018年12月から大きく下がり、国債金利が全て下がっています。これは、アメリカの景気減速懸念から、国債が買われているためです。

お金は、景気がいいときは株価が上昇するので株式市場へ流れる。逆に景気が悪くなりそうだと、株価は下落するのでリスクの低い債権へ流れます。

この流れによって今は、国債が買われ、金利が低くなっているのです。

相場サイクルでいうと、金融相場の始まりで止まっていると思われます。むしろ、金融緩和しているけど、まったく景気の上昇・インフレが進んでいない状態です。

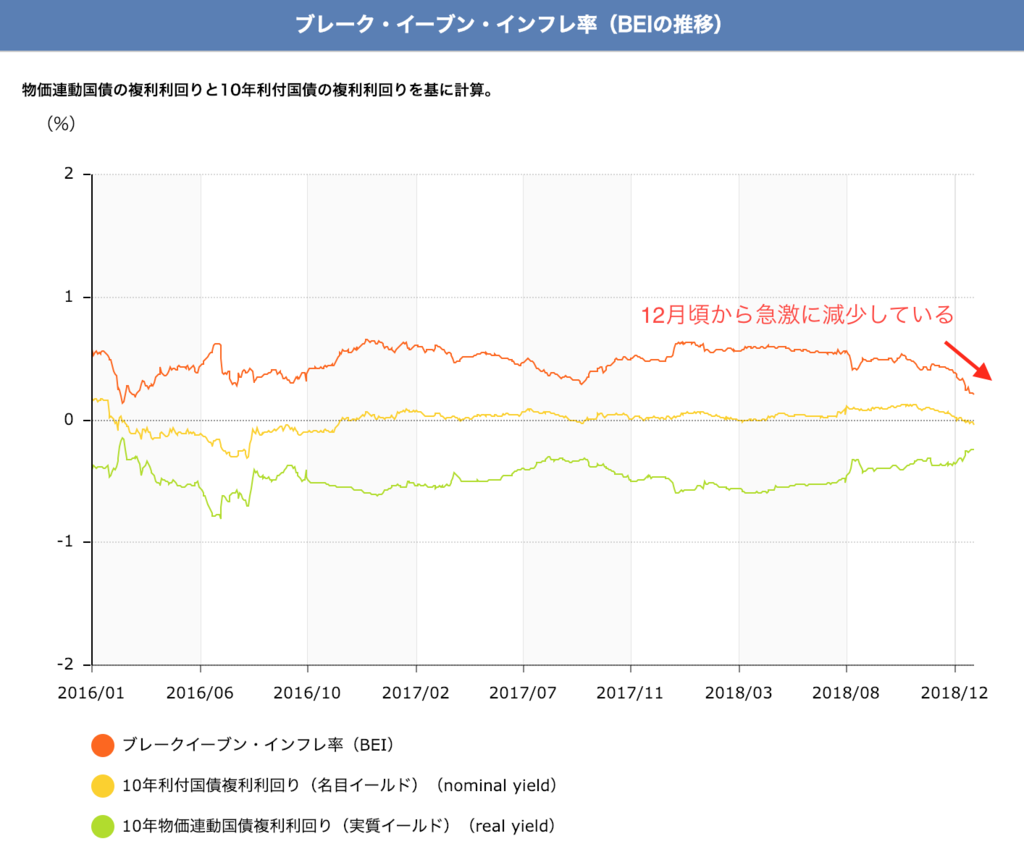

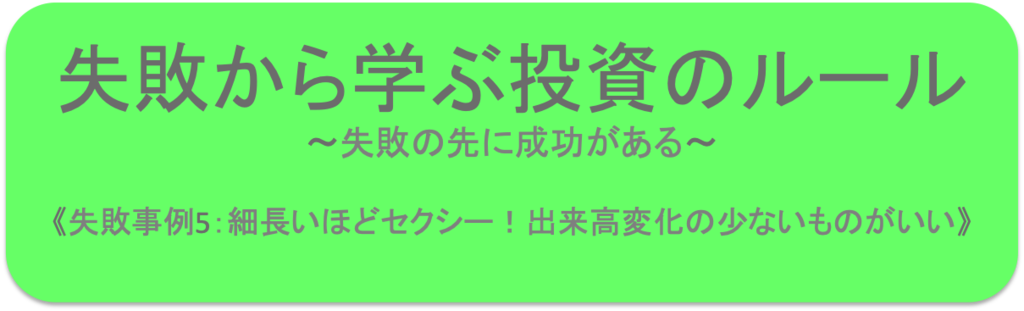

上のグラフの赤線はブレークイーブンレートという指標で、【期待インフレ率】を表します。

昨年の12月から急激に減少していることがわかります。つまり、ここ1、2ヶ月で今後は景気が悪くなると思う人が増えたということです。この状態だとなかなか株価は上昇しにくいですね。逆に下る可能性があります。

出典:楽天証券 | ネット証券(株・FX・投資信託・確定拠出年金・NISA)

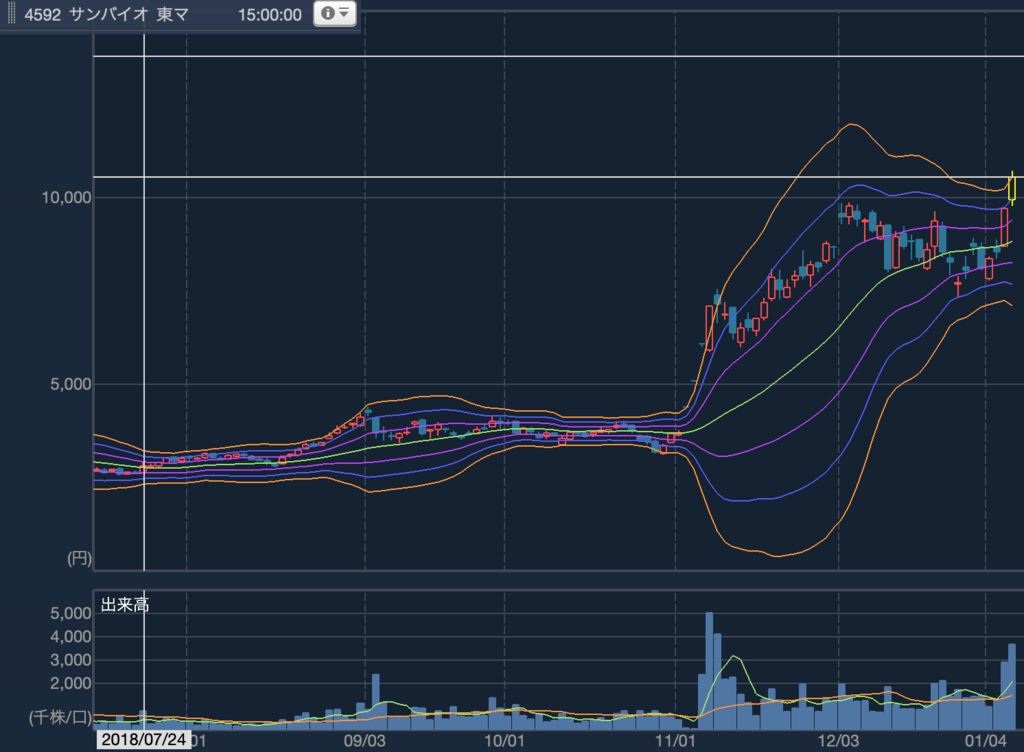

一旦、株価は下落して、今は反発してすこし上昇しています。ただ、52週移動平均線は完全に下向きになっており、かつ13週、26週移動平均線がその下に潜っているので、下降トレンドになっています。13週もしくは26週移動平均線に触れたら、また下降する可能性がありますね。

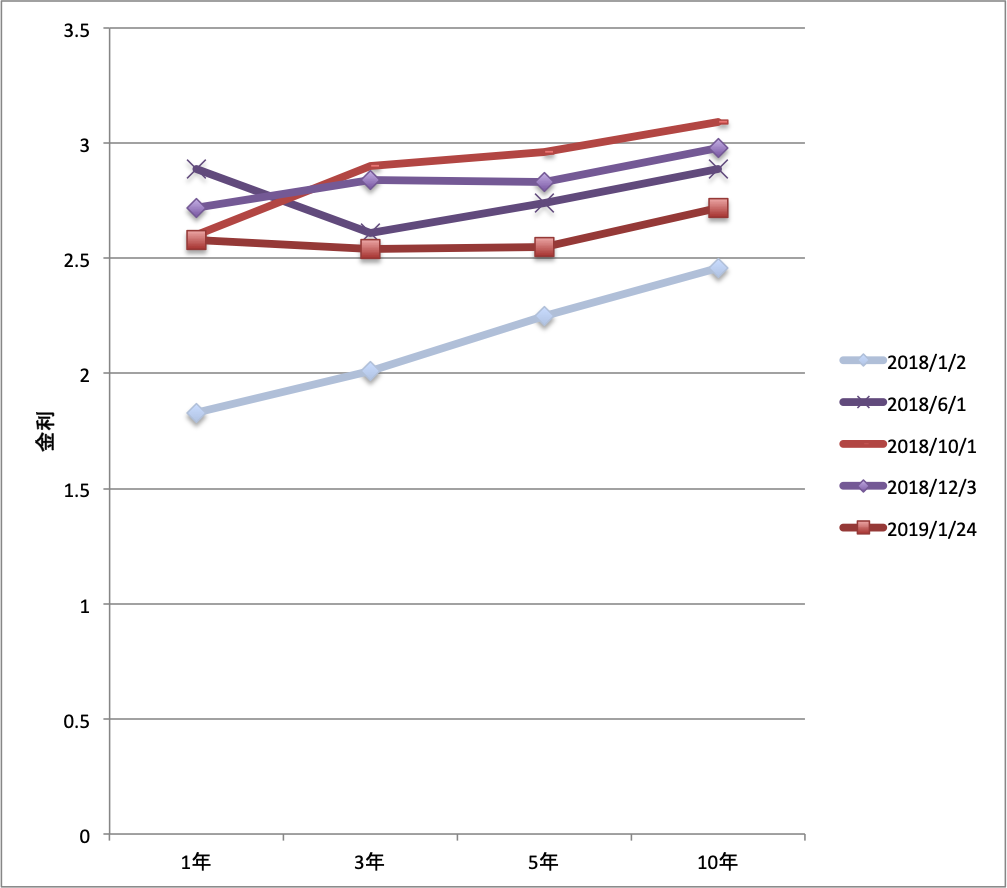

2. 2019年1月 アメリカ 〜業績相場〜

前回から、金利が全体的に低下しています。これは、日本国債と同じで、米国の景気減速が想定されているためです。

業績相場〜逆金融相場のに移りつつある気がします。

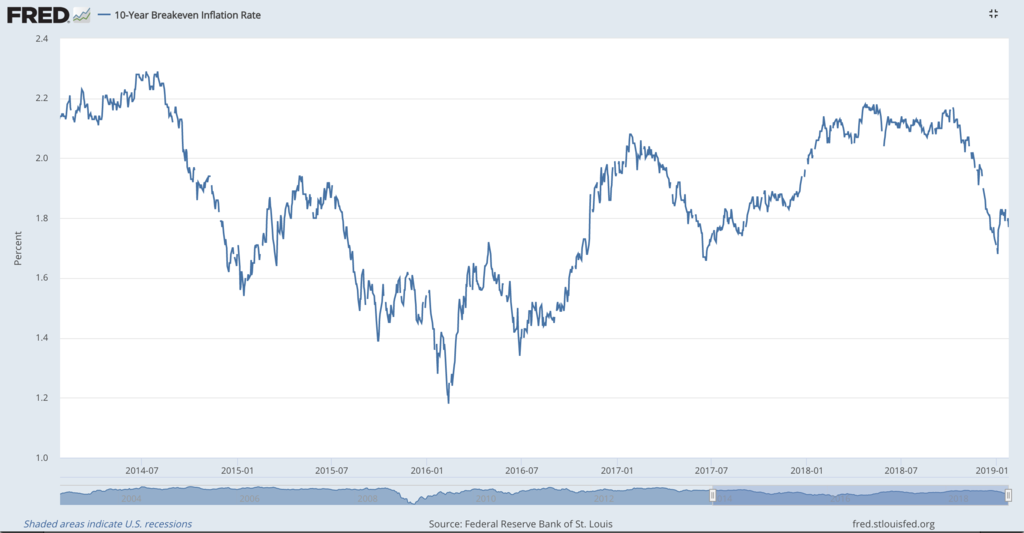

出典:10-Year Breakeven Inflation Rate | FRED | St. Louis Fed

アメリカ長期金利のブレークイーブンレートの推移は、昨年12月から変わらず下降し続けています。

つまり、将来のインフレ期待が急激に減少している=将来の景気上昇への期待が減っているということです。

こんな状態なので、株式市場から債権市場へお金が流れ、長期金利が下降してしまっているのです。NYダウは一旦下降し、少し戻しています。ただ、移動平均線が3本あるので、上に抜けるのはすぐには厳しそうですね。

出典:楽天証券 | ネット証券(株・FX・投資信託・確定拠出年金・NISA)

NYダウも日経平均と同じように52週MAが下がり出したので、下降トレンドがしばらく続く可能性があります。

ブレークイーブンレートが下がり、長期金利の減少、かつNYダウの長期トレンドも下降トレンド入りの可能性があり、業績相場から逆金融相場(金融政策の影響で業績が悪くなる相場)に移り始めている可能性があります。中長期の成長株への投資から徐々に利確して、少し様子見するのもありかもしれません。

3. まとめ

〜日本は金融相場:業績がいい、割安株を探そう〜

〜米国は業績相場〜逆金融相場:成長株を徐々に利確しよう〜

コメントを残す